La location via les plateformes digitales type Airbnb ou encore Booking rencontre de plus en plus de succès. Bientôt, ces plateformes devront informer le fisc.

Voyons voir de plus près ce que saura exactement le fisc et comment seront taxés les revenus perçus par les bailleurs.

Sera-t-il toujours intéressant de se lancer dans ce type d’investissement ?

Que va-t-il se passer ?

Si vous mettez un bien ou chambre en location de temps en temps, vous avez déjà l’obligation de communiquer les revenus dans votre déclaration d’impôts.

Ceci dit, le fisc recherche de plus en plus de transparence quant à la perception des revenus issus de ce type de location afin qu’ils soient correctement déclarés et taxés.

Dès lors, si des bailleurs filous passaient encore entre les mailles du filet, bientôt ça ne sera plus possible. En effet, les exploitants de ces plateformes digitales devront informer à la fois les bailleurs et le fisc.

Premièrement, les plateformes informeront les bailleurs sur leurs obligations fiscales et sociales.

Deuxièmement, les plateformes donneront au fisc et aux bailleurs le rapport annuel des services fournis et le montant brut des transactions effectuées.

Pour le 31 mars 2022 au plus tard, ces informations devront être transmises en ce qui concerne les revenus 2021.

Comment ces revenus sont-ils taxés ?

Le revenu global perçu se décompose en 3 parties (3 types de revenus) :

- Location du bien immobilier

- Location des meubles

- Services supplémentaires (petit-déjeuner, accueil des hôtes, service de linge, nettoyage, etc.)

Vous pouvez mentionner la subdivision entre les trois types de revenus dans le contrat de location.

Si vous ne mentionnez pas tous les détails dans le contrat de bail et que vous indiquez un prix » tout compris « , le fisc partira du principe que 20% du revenu total relève des » revenus divers » et les 80% qui restent concerne la location du bien et des meubles (ces derniers à leur tour divisé en 40% de revenu mobilier (meubles) et 60% de revenu immobilier (bâtiment)).

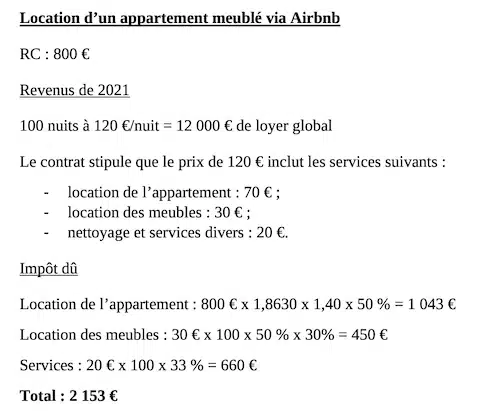

Si vous choisissez de détailler le bail, voici comment se fera le calcul :

- Pour la location du bien : RC (revenu cadastral) indexé et majoré de 40 %. Ce montant est ensuite imposé avec les autres revenus du bailleur aux taux progressifs.

- Pour la location des meubles : les revenus brut sont soumis à une taxation de 15 % (soit 30 % d’impôt après une déduction forfaitaire de frais de 50 %).

- Pour les services supplémentaires : les revenus brut sont imposés à 33 % . Le bailleur peut en déduire les frais réels.

Voici un calcul en exemple :

Attention, notez bien qu’en cas de locations fréquentes avec une offre de services type hôtel, les revenus perçus risquent d’être considérés comme des revenus professionnels.

Est-il toujours intéressant de louer via Airbnb ?

Bien sûr ! La location courte durée reste un investissement à haut rendement.

Le tout est toujours de faire vos calculs de rentabilité avant d’investir. Les impôts ne doivent pas vous freiner à opter pour cette option. Si les calculs sont faits correctement et tiennent compte d’un maximum de charges potentielles, vous êtes sur la bonne voie. Calculez toujours en vous projetant dans la situation la plus pessimiste. Ceci vous permettra une marge d’erreur.

Le plus important pour bien réussir est de choisir un lieu géographique stratégique, de miser sur la déco (effet coup de cœur), avoir un bon service pour les clients et bien se servir de la plateforme Airbnb (astuces).